GİRAY DUDA

Denizbank’ta son üç sahiplik değişiminde de görev başında olan Yönetim Kurulu Üyesi ve Genel Müdür Hakan Ateş, bankacılık sektörünün güncel sorunlarını tek tek anlattı. Hakan Ateş, sektörde son yıllarda çok tartışılan sıkılaştırma ve regülasyonlar gibi konuların üzerinde ayrıntılarıyla durdu ve bankacıların çözümle ilgili taleplerini dile getirdi:

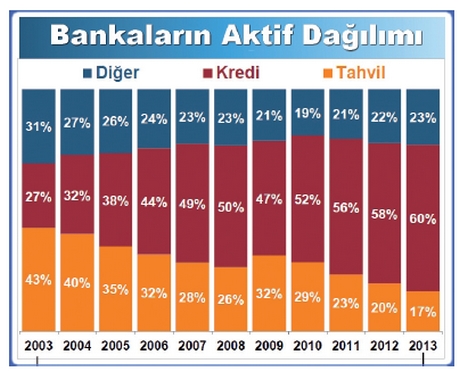

HAZİNE BONOSU DEĞİL KREDİLER ÖNE ÇIKTI

Bankaların aktiflerinde 2003’te yüzde 43 olan Hazine Bonosu /Devlet Tahvili oranı 2013’te yüzde 17’ye düştü. Krediler de yüzde 27’den yüzde 63’e çıktı. Daha iyi bir likidite yönetimiyle yüzde 23’e düştü diğer aktifler.

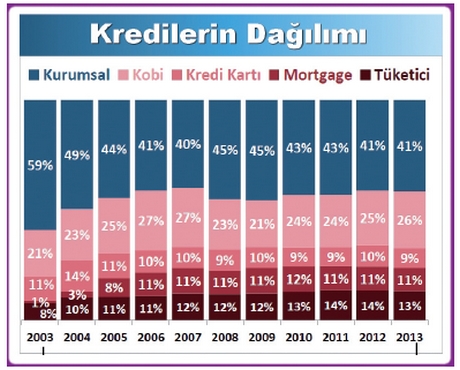

Bu kredilerin içine baktığımızda, 2003’te kurumsal kredilerin yüzde 59 olan payının 2013’te yüzde 41’e indiğini, KOBİ, perakende, ihtiyaç kredileri toplamının 2013’te 1 trilyonu aştığını görüyoruz. Yüzde 59 olan toplam kurumsal krediler yüzde 41’e inerken, KOBİ’lerin, tarım işletmelerinin ve tüketici kredilerinin dahil olduğu bireysel krediler ise yüzde 59’a çıktı.

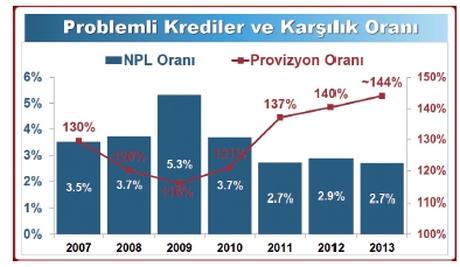

PROBLEMLİ KREDİLERİMİZ DÜŞÜK

Krediler büyürken aktif kalitesi de korundu. Karşılıklar da oldukça cömert ayrıldı. Tabii bankacılık son derecede sıkı regule edilmiş bir düzen. Genel karşılıklar, özel karşılıklar toplamı bugün yüzde 144. Yani, toplam problemli alacağının yüzde 44’ü kadar fazla rezervi var bankacılığın. Bunlara hem vergi ödüyoruz ve problemli kredilere karşılık olarak genel kardan da düşmüş oluyoruz.

Problemli kredilerimiz 2009 yılında en yüksek halinde seyretti. Yüzde 5’in üzerine çıktı. Şimdi yüzde 2.7’lerde ama artış eğilimi açık. Bugün sorunlu kredi diye baktığınızda Yunanistan’da yüzde 31 olduğunu görüyorsunuz. Romanya yüzde 18 ve İrlanda yüzde 19. O bakımdan sağlıklı bir bankacılıktan söz edebiliyoruz şimdilik.

DIŞ FONLAMANIN AYRINTISI

Büyüme ve mevduat ağırlıklı, sağlam ve istikrarlı bir fonlama ile gerçekleşti bu tablo. Burası oldukça önemli. Cari açıkla, ulusal ratingimizle ilişki kurarak dış fonlamamızın azalması halinde neler olabileceğini hep tartışıyoruz ama nedir bu dış fonlama diye de bir bakalım.

2003’te toplam pasifimizin yüzde 62’si mevduat idi. 2013’te ise yüzde 55’e geriledi. Bunun yerine yüzde 10 nispetinde yer alan dış fonlama yüzde 15’e çıktı.

Şimdi isterseniz bu yüzde 15’in içine bakalım. Bunu 2009’dan itibaren izleyince 48 milyar dolardan 117 milyar dolara yükseldiğini görüyoruz. Geçen yıl sonuna göre de biraz azalma var ama diğer sendikasyonlar vs. devrede. Peki bunun içeriği nedir? Bunun 61 milyar doları ikili finansmandır. 10 milyar dolarlık bölümü supranational dediğimiz IFC, IBRD gibi bir takım dünya çapındaki bankaların fonlamalarıdır. 8 milyar dolarlık seküritizasyon var. Sendikasyonların ki bunların vadesi çoğunlukla bir yıldır ve 9 milyar dolardır. 117 milyar dolar içerisinde sadece 20 milyar doları unsecured dediğimiz yani herhangi bir teminata bağlanmamış bono ihraçlarıdır.

TÜRKLER TASARRUFLARINI TÜRKİYE’DE TUTUYOR

Bunlar kah bankanın fonlanması için 5 yıl vadeli, kah sermayenin fonlanması için genellikle 10 yıl vadeli ama 5 yıl da ödenebilir cinstendir. Netice itibariyle, biz, ekonomimizde bu 117 milyar doların azalmasının etkisinin ne olacağını tartışıyoruz, Çünkü şurası bir gerçek ki Türkiye’deki mevduat sahipleri Brezilya’da, Meksika’da ve diğer ülkelerde olduğu gibi, Rusya’da çok görüldüğü gibi paraları yurt dışına kaçıran türden tasarrufçular değil. Şartlar ne olursa olsun en ağır krizlerde dahi ki en ağır finansal krizi 2001 yılında yaşadık, mevduatlarını, tasarruflarını bu ülkede korurlar.

İçine baktığımız bu 117 milyarsa bizim ürettiğimiz ticaretin karşılığıdır. Bir çok ülkeden ithalat ve bir çok ülkeye de ihracat yapıyoruz. Dolayısıyla onların üzerinde trade finance dediğimiz ticaret ilişkileri üzerindeki finansmandır. Bu bakımdan da kanaatimce burada çok ciddi bir sıkıntı yok. Ama şunu da işaret etmeliyiz ki bizde 20 milyar dolara çıkan rakam Brezilya’da 100 milyar dolardır. Burada özel sektör tahvil ihracı hariç bankalar üzerinden ihraç edilen bonolar yani teminatsız fonlama 100 milyar doların üzerindedir. Sermaye piyasası işlemi olarak burada çok geride olduğumuzu da belirtmek isterim.

‘CASINO BANKACILIĞI’ GERİDE KALDI

Peki bankacılıkta dedik ki ‘casino bankacılığı’ndan fayda bankacılığına geçtik. Neler yaptık. Bir kere krizlerde dayanıklılık sağlayan sağlam bir bankacılık söz konusu. Kanada ve Avustralya dışında, 2008 ve 2013 krizinde Hükümetinden destek almayan tek bankacılık sektörü Türkiye’de. Amerika Birleşik Devletlerinde Lehman Brothers’ın iflası sonrasında en büyük bankalara 245 milyar dolar fonlama yapıldı. Avrupa Birliği’nde Dexia, Fortis gibi büyük bankaların iflası, Avrupa Merkez Bankası’nın 1 trilyon euroyu aşan 3 yıla kadar bir takım imkanları bankacılığa açmasını göz önüne aldığımızda biz ekonomimizde hiç kaynak çekmedik.

Tersine ekonomiye ciddi bir vergi katkısı da sağladık. Örneğin, geçen yıl bankacılık 25 milyar TL kar üzerinden 6.5 milyar TL kurumlar vergisi ödedi. Acaba bizim Kurumlar vergisi oranımız yüzde 20 midir? Hayır, bizde Kurumlar Vergisi oranı yüzde 66’dır. Sebebi şudur: Biz mesela KDV mükellefi olmadığımız için satın almalarımızla ilgili olarak Hazine’ye 2 milyar TL ödememiz var. Mahsup edilmiyor ve bütçeye net girdi olarak kalıyor. Bunun dışında şu anda 195 milyar TL olan munzam karşılığı, ortalama olarak yüzde 11’ler civarında. Yani her aldığımız 100 liranın 89 lirasını kullanabiliyoruz, 100 lirasına faiz ödediğimiz halde. Bu 11 liranın oluşturduğu bankacılık sektörünün milyarlarca lirası Merkez Bankası’nda sıfır faizle yatıyor. Buna yıllık yüzde 4 gibi bir faiz işletseniz ki enflasyonun yüzde 8 olduğu bir ülkeden söz ediyoruz 8 milyar lira ediyor. Demek ki bankacılık 8 milyar lirayı da dolaylı olarak bütçeye aktarıyor. Böylelikle toplam 16.5 milyar liralık bir gelir sağlıyor bankacılık sektöründen devlet ki bu bizim gelirimize nispetlendiğinde yüzde 66 vergi oluyor.

Bu arada Merkez Bankası döviz rezervleri içindeki yüzde 63’lük pay yani 106 milyar dolarlık brüt rezervin 67 milyar doları döviz olarak bankaların tuttuğu sıfır faizli munzam karşılıktır. Altında ise 21 milyar dolarlık rezervin 16 milyar doları bankacılığın munzam karşılığıdır. 15 milyar TL de lira munzam karşılığı olarak yatmaktadır.

BANKACILIK İSTİHDAMINDA KALİTE YÜKSEK

Sektörde ciddi bir istihdam söz konusu. Son zamanlarda orta gelir tuzağından çokça söz edilir oldu. Bunun kanaatimce en önemli müsebbibi eğitim düzeyidir. 6.5 yıl ortalama eğitimde, hiçbir hal ve şartta o tuzaktan çıkamazsınız. Çünkü sizin inovasyona, araştırma geliştirmeye yönelteceğiniz beyin gücünüz sınırlı demektir. Bankacılık bu konuda mümkün olduğu kadar ileri adımlar atmaktadır. Mesela bizim yüzde 100 iştirakimiz Intertech bugün sadece 16 bankaya değil, Körfezdeki bankalara ve Sberbank’ın Avrupa’daki 10 bankasına teknoloji ihraç etmektedir. Bu gibi örnekler de bankacılıkta söz konusudur. Uluslararası düzeyde son derecede ileri bir bankacılıktan söz edebiliriz. Bugünkü istihdamımız 213 bindir ve 10 senede yüzde 73 artmıştır.

YAZAR KASA İLE POS MAKİNESİ HER YERDE BİRLEŞECEK

Yaratıcı ürünlerle Türkiye ekonomisine önemli katkılarda bulunduk. Biz yazar kasa ile pos makinesini birleştirerek Vera Pos diye çıkardık; Beko, Profilo arkadan geldi. Sadece bizim satışımız 55 bin. Artı Gelirler İdaresi pos dediğimiz makineleri doğrudan mükellefe veriyor. Bunun yazar kasa ile entegre edilmesini şart koşuyor 2008’deki Yüksek Planlama Kurulu kararı muvacehesinde 2012 yılında hayata geçti. 2016 yılından itibaren Migros, BİM gibi aklınıza gelen her satış noktasında yazar kasa ve pos makinesi birlikte olacak. Şu anda sadece masada ve kapıda yapılan ödemelerde görüyorsunuz. Bunu tamamiyle biz geliştirdik ve bankacılık sektörü olarak gri ekonomiyi kayıtlı ekonomiye dönüştürme konusunda önemli bir katkımız var.

BANKALARIN PİYASA DEĞERİ 72 MİLYAR DOLAR

Bankaların piyasa değerleri ise Sermaye Piyasası içinde 10 yılda 28 milyar dolardan 72 milyar dolara çıktı. Aslında 140 milyar doları da gördü ama yaşanan krizler ve Bernanke’nin konuşmasından sonra piyasa değerleri azaldı.

BÜYÜK YATIRIMLARIN ARKASINDA BANKALAR VAR

Gelişmekte olan ülkelerde en çok ihtiyaç duyduğu altyapı harcamalarını karşılamak için bankacılıktan başka bir yolumuz yok. Bizim tasarruflarımız, geçiş ekonomisi olmamız hasebiyle gelişmekte olan ekonomiden gelişmiş ekonomiye geçme şansımızı sınırlıyor. Paramız yok. Das Kapital’de Marks’ın da ‘landlady capital’ olarak belirttiği gibi, evet işgücümüz var, toprak yeterince var ama sermayemiz yok. Sermaye için bir takım yurt dışı tasarrufları ithal etmeye mecburuz. Bu bakımdan da bu projelerin finansmanı ancak ve ancak sağlıklı bankacılık sistemi, sağlıklı sermaye piyasası sistemi ve iyi fonlanan bankacılık sektörü ile mümkün.

Mesela bugün SOCAR diye bir Azeri petrol kuruluşu var. Türkiye’de 20 milyar dolara mal olacak TANAP projesi kapsamında ülkemizde TÜPRAŞ’tan sonraki ikinci rafineriyi yapacak. 90 yıllık Türkiye tek rafineriye kalmamalıydı diye düşünüyorum. İkinci rafinerinin ilk bölümü 6.5 milyar dolar ve biz bunun ticari finansmanının tamamını üstleniyoruz. Keza, üçüncü köprünün büyüklüğü 3 milyar dolar ve biz bunun içinde de varız. 90 milyon yolcuya ulaşmak için yapılacak havalimanları 4 milyar dolara malolacak. Bunun 150 milyon yolcuya kadar çıkacağı varsayılıyor. Bunun içerisinde de varız.

NÜKLEER SANTRAL GEREKLİ

İlk nükleer santralı yapacağımız Rus firması ile 22 milyar dolarlık proje içerisinde de muhtemelen olacağız. Henüz ÇED ile cebelleşiyorlar. Daha önceki ortaklığımız Fransız-Belçika ortaklığı Dexia idi. 750 milyon dolarlık sermayeli bankayı 3 milyar 250 milyon dolara satmıştık. Onlar benimle çalışmaya devam ettiler. Ben 6 yıllık sürede şunu gördüm, bugün Belçika dediğiniz ülke Türkiye’nin 32’de biri. 32 bin metrekare dolayında. Ankara’nın da üçte biri kadar. Üç tane nükleer santral var. Fransa’da 86 tane nükleer santral var. Bu konuda çevrecilerle ilgili çok endişeli yaklaşımlar var ama bugün her ülkeye bakın, enerji savaşını ki bizim 1920’den sonraki ikinci kurtuluş savaşımızdır, kazanmak zorundayız. Mutlak suretle enerji portföyüne nükleeri de katmak zorundayız.

Onun dışında 2014-2018 arasındaki beş yıllık sürede enerji, kamu finansmanı, gayrimenkul, altyapı, denizcilik vs diye baktığınızda ve diğerlerini de yekün tuttuğunuzda 5 yılda 651 milyar dolarlık bir yatırım ihtiyacı var. Bunun önemli bir bölümü banka finansmanı ile karşılanacak. Hangi bankalar karşılıyor bunu. Üç tane kamu bankası, dört tane de özel banka. Onun dışında proje bankası yok. Eni boyu budur. Yabancı bir bankanın, mesela Deutschebank’ın doğrudan herhangi bir özelleştirme projesini finanse ettiğine bugüne kadar rastlamadık. Dolayısıyla burada milli bankaların kıymeti ortaya çıkıyor.

CARİ AÇIK İLE KREDİLER PARALEL BÜYÜYOR

Kredilerdeki artışın mevcut büyüme modeli ile bir yan etkisi oldu. O da cari açık biliyorsunuz. Kredi büyümesi ile cari açığın paralelliği görülüyor. Bunu dikkate alan Merkez Bankası da muhtelif tedbirler aldı. Bu tedbirler de bankacılığı aşırı daralttı. Birinci dalgada, az önce belirttiğim gibi munzam karşılıklar yüzde 6’dan 14’e çıkarıldı. Ortalamalar şu anda yüzde 11’ler civarındadır. Munzama verilen pay yüzde 5’den sıfıra indirildi. Tüketici kredilerinde genel karşılık yüzde 1’den 4’e çıktı. Bir kere yapılandırdığınız kredilerde yüzde 8’e çıktı. Tüketici kredilerinin liste ağırlıkları yüzde 100’den 150’ye çıktı. İki yılı aşanlar yüzde 200’e çıktı. Bir krediyi bir kere batırırsınız ama burada sermaye azaltılması yolu ile biz iki kere cezalandırılıyoruz.

İkinci dalgada kredi kartı faiz oranları yüzde 2.02 üst limite kondu. Bunlar çok popüler kararlar aslında. Fakat bugün bizim gösterge kağıdımız 4.79’dan 10.30’a çıktığı halde son Para Kurulu’nda 2.02 sabit tutuldu. Şu anda bankalar, çok açık söylüyorum bütün kredi kartı işlemlerinden zarar ediyor. Kredi kartı limitleri de aylık gelirle korele edildi, dört katını aşamaz dendi. Dolayısıyla sisteme yeni girişlerin çok sınırlı olması ve mevcutların da mevcut bankalarına saplanıp kalmaları gibi liberal olduğunu söyleyemeyeceğim bir sonuç doğurdu.

Üçüncü dalgada ise limitler sınırlandırıldı. Taşıt kredilerinde 50 bin liraya kadar yüzde 70’lık oran ve 50 bin liranın üstünde ise yüzde 50’si kredilendirilebiliyor. Konut kredilerinde de yüzde 75 kredilendirme söz konusu. Kredi kartı ücret ve aidatlarına yıllık sınırlamalar geldi.

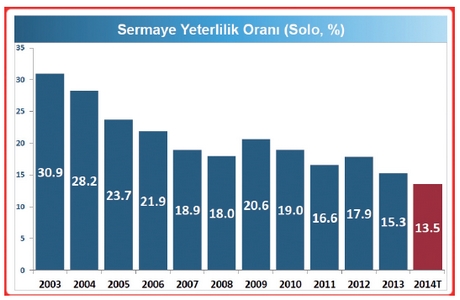

KARLILIĞIMIZ AZALDI

Bütün bunların sonucunda bizim özvarlık getirimiz geçen yıl için yüzde 13 idi. Yani 190 milyarlık bir sermayesi olan bankacılık geçen yıl yüzde 13 kazandı. Bu yılda ilk iki ayın sonucu yüzde 11.2’dir. Bunun da ne sonuçlar doğuracağını anlatayım.

Bir kere bu makro ihtiyati sıkılaştırma neticesinde kredi büyümesi geriledi. Tüketici kredilerindeki büyüme daha da sınırlandı. Özvarlık getirisi de, 2006-2011 arasında bankacılık yüzde 19-20’ler dolayında kazanırken, 2011’den itibaren yüzde 14’lere, geçen yıl 13’e indi. Bizim tahminimiz yüzde 11 olacak bu yıl.

Bankalar kar etmesin. Peki etmesin. Peki bankalar kar ettiği zaman ne yapıyor. Bu karın tamamını, sadece yüzde 10 civarında bir temettü var ki bir çok banka vermiyor, özvarlığına katıyor. Kaldıraç oranımız, sermaye ihtiyacımız yüzde 12 olduğu için ekonomiye 8 kere tekrar geri döndürüyor. Yapılan edilen budur.

Ben Ahmet Zorlu’nun bankasını kurdum ve 8.5 yıl yönettim. Bir lira temettü vermedim ama satarken kazandı. Dexia ile 6 yıl bankalarını yönettim ve bir kuruş temettü vermedim. Satarken o da parasını aldı çıktı. Şu anda da Sberbank, Rusya’nın bankacılık sisteminin yüzde 50’si dolayında aşağı yukarı, bu banka ile temettü vermedim. Bunların verdiği kaynakları tamamen ülke ekonomisinin gelişmesi ve yatırımlarının kaldıracı olarak sürdürüyoruz. Bir simülasyon yaptık. Bankacılığımızı bu seviyede tutabilmek için bizim yüzde 13 karlılığa, diğer ülkeler gibi bunu yükseltme eğilimine girerseniz en az yüzde 18 karlılığa ihtiyacımız var. Ancak bu durumda bankacılık ekonomi ile eş anlamlı koşabilir ve ekonomiyi finanse edebilir.

SIKILAŞTIRMA GEVŞETİLMELİ

Piyasaların bu yöndeki beklentileri de olumsuz olduğu için, bankacılığın sıkılaştırılmasıyla, çarpanlar son derece gerilere geldi. Yunanistan’da National Bank Of Greece 1.7 katına, bizim bankacılığımız 1 katına geri döndü. Bizim buradaki önerimiz, bankacılığın bir kaldıraç etkisinin olduğunun göz önüne alınarak makro ihtiyati önlemlerin biraz gevşetilmesi. sadece yüzde 3 faiz verse Merkez Bankası bizim paramıza bu 6 milyarlık gelire tekabül ediyor. Bu da bizim yıllık karımızın yüzde 24’ü eder.

Sonuç olarak, bankacılık sektörünün taleplerini şöyle toparlamak isterim. Ücret, komisyon kısıtlamaları da ciddiyetle ele alınmalı ve bankaların da bu konuda bir maliyeti olduğu kabul edilmelidir. Sermayenin daha verimli kullanılmasını sağlayacak önlemlerin alınması, yani genel karşılık benzeri sermayemizi azaltacak etkilerden az etkilenmemizin sağlanması gerekir. Kaynak vadeleri uzatılmalıdır. Rekabet koşulları iyileştirilmeli, kamu bankalarına tanınan bazı ayrıcalıkların, yani exim kredilerinin sadece oradan verilmesi ve tarım sübvansiyonları gibi konular gözden geçirilmelidir. Özellikle bütün kamu mevduatlarının kamu bankalarında olma şartı kaldırılmalıdır. Stratejik sektörlerde kredi büyümesinin özendirilmesi gerekir.

İcra İflas Kanunu gibi iyiniyetli suiniyetli her kişiye iflas erteleme gibi, alacağını tahsil edememe sonucunu doğuran ve sonuçta alacaklıyı hiç düşünmeyen bir ticari sistem sürdürülebilir değildir. Sonuçta biz de alacağımızı mudinin faizini ödemek için kullanıyoruz, bu bakımdan hukuk sisteminin iyileştirilmesi kanaatimce gerekmektedir.

Netice itibariyle bankaların ekonomiye ciddi bir kaldıraç görevi gördüğünü unutmamamız gerektiğini belirterek, bütün batılı ülkelerin tarihi boyunca bankacılık sistemini ayakta tutarak onlar sayesinde yüceldiklerini ve gelişmiş ekonomi haline geldiklerini hatırlatmak istiyorum.