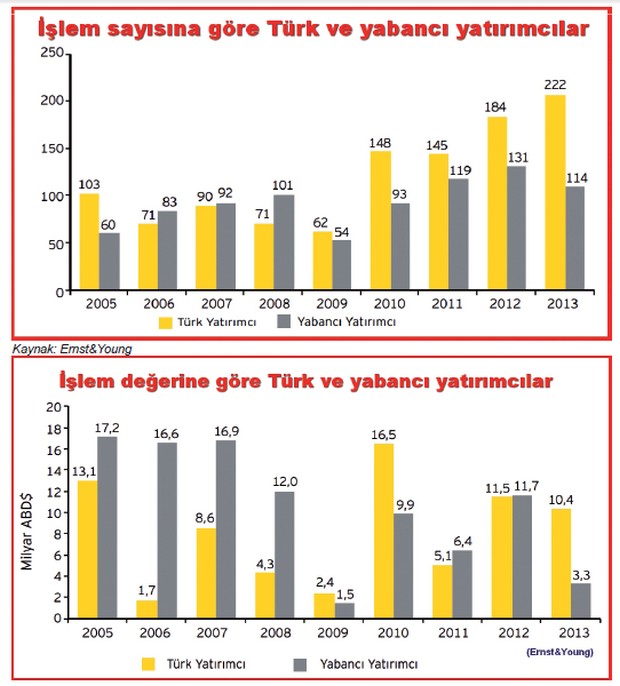

Türkiye’de faaliyet gösteren uluslararası araştırma, yatırım ve danışmanlık şirketlerinden Ernst&Young ve Deloitte, her yıl düzenli olarak hazırladıkları ‘Türkiye, Birleşme ve Satın Alma Raporları’nı açıkladılar. Raporlarda, 2013 yılındaki işlemlerin global sorunlara rağmen iyi sayılabilecek düzeyde olduğu vurgulanıyor. Ernst&Young, 2014 yılında olumsuz bir tahminde bulunmaktan kaçınırken, Deloitte Türkiye’yi bu açıdan zor bir yılın beklediğini özellikle belirtiyor.

336 BİRLEŞME VE SATIN ALMA

Ernst&Young’un hazırladığı “Birleşme ve Satın Alma İşlemleri 2013 Raporu’na göre Türkiye’de 2013 yılında toplam 336 birleşme ve satın alma gerçekleşti. En büyük 10 işlem 9.4 milyar dolarlık hacim oluştururken, sadece 4 birleşme ve satın alma 1 milyar doların üzerinde hacme sahip oldu. 985 milyon dolarlık hacme sahip Kangal Termik Santrali özelleştirmesiyle Konya Şeker 2013’e damga vuran ilk beş satın alma ve birleşme işleminde devler arasında yerini aldı.

Bu birleşme ve satın almalardan bedeli açıklanan toplam 135 işlemin hacmi 13.7 milyar dolar olurken, bedeli açıklanmayanlar ile birlikte bu rakamın yaklaşık 20 milyar dolar civarında olduğu tahmin ediliyor. Rapora göre 2013 yılında tüm dünyada 2.5 trilyon dolarlık birleşme ve satın alma gerçekleşirken, Türkiye’deki işlem hacminin yüzde 76’sı yerli sermayeli şirketler tarafından gerçekleştirildi.

KONYA ŞEKER ENERJİDE İDDİALI

Pankobirlik Genel Başkanı Recep Konuk, “Konya Şeker enerji sektöründe otoprodüktör olarak sahip olduğu 59 yıllık tecrübeyi 2013 yılında ticarileştirdi ve şeker üretiminden sonra en iddialı olduğu alanlardan biri olan elektrik üretiminde Kangal Termik Santralı’nı özelleştirme ihalesi sonucu alarak dev bir adım attı. Konya Şeker, otoprodüktör olarak yakaladığı başarıdan güç alarak enerji sektöründe faaliyet gösterecek Çobanyıldızı A.Ş.’yi 2010 yılında kurmuş ve elektrik üretim lisansını almasından sonra da bir yıl gibi kısa bir sürede Çumra Şeker Entegre Tesisi bünyesinde 37 Megawatlık ilave termik santralını tamamlamış ve 2013’de üretime başlamıştır. Konya Şeker’in toplam elektrik üretimi bu santral ile birlikte yaklaşık 100 Megawat’a ulaşmış, Kangal Termik Santralı’nın devralınmasıyla da Konya Şeker elektrik üretimindeki payını 5’e katlamış ve ülkemizin en büyük elektrik üretim şirketlerinden biri haline gelmiştir” dedi.

2013 BÜYÜMESİ KAYDA DEĞER

Raporda, tüm dünyada, başta birçok Avrupa ülkesi olmak üzere, gelişmiş ülkelerin sınırlı seviyede büyüdüğü bir dönemde Türkiye’nin beklentilere paralel bir büyüme kaydetmesi ve bir önceki yılın büyüme oranını aşmasının kayda değer bir gelişme olarak ön plana çıktığı vurgulandı. Bu arada, ABD merkez bankası FED’in politikaları ve siyasi belirsizliklere rağmen Türkiye’nin bu seviyede bir büyümeyi yakalaması sonucunda 2013 yılında da geçtiğimiz yıllarda olduğu gibi, birleşme ve satın alma işlemleri açısından ilgi odağı olmaya devam ettiği belirtildi.

SATIN ALMALARI NELER ETKİLEDİ?

İş dünyasının birleşme ve satın almalara bakışına dair anket sonuçlarının da yer aldığı raporda, birleşme ve satın almaları etkileyen faktörler arasında yüzde 25 ile uluslararası piyasalardaki gelişmeler ilk sırayı aldı. Rapora göre yüzde 24 ile siyasi istikrar ve yüzde 21 ile büyüme beklentileri yatırımcıların önemsediği aktörler olarak öne çıkarken, bu faktörleri yüzde 20 ile yurtiçi ekonomik konjonktür izliyor. Faiz oranları ve kurların işlemlere etkisinin ise daha düşük bir faktör olarak tespit edildiği bilgisine raporda yer veriliyor.

ENERJİ BİRİNCİ SIRADA

2013 yılında gerçekleşen 336 birleşme ve satın alma işlemi arasında en büyük 10 işlem 9.4 milyar dolarlık hacim oluştururken, sadece dört birleşme ve satın alma 1 milyar doların üzerinde hacme sahip oldu. İlk beşteki diğer satın alma ve birleşmeler ise Enerjisa’nın 1.7 milyar dolara Toroslar EDAŞ’ı, Sembol’ün 1.3 milyar dolara Haliçport’u, yine Enerjisa’nın 1.2 milyar dolara AYEDAŞ’ı ve Torunlar Gıda’nın 1.1 milyar dolara Başkent Doğalgaz’ı alması oldu.

Raporda, 2012 yılında 48 işlem adedi ve 6.97 milyar ABD doları tutarındaki işlem hacmiyle birinci sırada yer alan enerji sektörünün, 2013 yılında toplam 36 işlem adedi ve 6 milyar ABD doları tutarında işlem hacmiyle, işlem hacmi sıralamasında birinci, işlem adedi bazında ise ikinci olduğu belirtildi. Enerji sektöründe de ön plana çıkan satın almaların Başkent Doğalgaz Dağıtım, Kangal Termik Santralı ve beş elektrik dağıtım bölgesinin özelleştirme ihaleleri olduğu belirtildi. Raporda, sektördeki en yüksek tutarlı işlemin 1.7milyar ABD doları bedelle EnerjiSA’nın kazandığı Toroslar EDAŞ özelleştirmesi olduğu ifade edilirken, Konya Şeker’in Kangal Termik Santralı özelleştirme ihalesini 985 milyon ABD doları bedel ile kazanmasının 2013’te ön plana çıkan işlem olduğu belirtildi.

DELOITTE : YABANCI YATIRIMCILAR FRENE BASTI

Yine Birleşme ve Satınalma Raporu’nu açıklayan Deloitte Türkiye’nin raporuna göre, sosyo-politik olayların ve FED kararlarının gölgesinde geçen 2013 yılında, yaklaşık 17.5 milyar dolarlık 217 birleşme ve satın alma işlemi gerçekleşti. Yabancı yatırımcının işlem hacmine katkısı tarihsel olarak en düşük seviyede gerçekleşirken, özelleştirmeler en büyük katkıyı sağladı. Toplam işlem hacmi ise yaklaşık 17.5 milyar dolar oldu. İşlem hacmi ve adedi, rekor yılı olan 2012’ye göre sırasıyla, yüzde 20 ve yüzde15 oranında gerilerken, yabancı yatırımcılar frene bastı.

YÜZDE 60 GERİLEDİ

Rapora göre özelleştirmeler yüzde 38’lik bir pay ile toplam işlem hacmi üzerinde belirleyici rol oynadı. Yabancı yatırımcıların işlem hacmine katkısı yüzde 30 ile tarihsel olarak en düşük seviyesinde gerçekleşti ve yabancı yatırımcıların işlem hacmi de 2012’ye göre yüzde 60 geriledi. Gerçekleşen ilk on işlem, toplam işlem hacminin yaklaşık yüzde 49’unu meydana getirdi. İşlem sayısının yüzde74’üne tekabül eden 50 milyon doların altındaki işlem büyüklüğüne sahip 161 işlem ise toplam işlem hacminin yalnızca yüzde17’sini oluşturdu. Finansal yatırımcılar ise kriz sonrası en yüksek işlem hacmine ulaşarak Türkiye pazarına olan güvenlerini ispatladı.

TARİHİN EN DÜŞÜK SEVİYESİ

Deloitte Türkiye Kurumsal Finansman Ortağı Başak Vardar rapora ilişkin olarak şunları söyledi: “Kriz sonrası dönemde birleşme ve satın almalarda yakalanan ivme hem iç pazardaki sosyo-politik gerginlik, hem de FED kararlarının gelişmekte olan ekonomilere etkisi nedeniyle 2013’te kesintiye uğradı. Yabancı yatırımcılar son derece temkinli davrandı ve işlem hacmindeki payları tarihsel olarak en düşük seviyelerinde gerçekleşti. Yine de, finansal yatırımcıların Türk şirketlerine ilgisi, enerji sektörü özelleştirmeleri ve orta ölçekli işlemler pazarında süregelen hareket, işlem hacmini ve adedini göz ardı edilemeyecek bir seviyeye taşıdı.”

TÜRKİYE’Yİ ZOR BİR DÖNEM BEKLİYOR

Deloitte Türkiye Birleşme ve Satın Almalar ve Borç Danışmanlığı Hizmetleri Lideri ve Global Kurumsal Finansman Komite Üyesi Mehmet Sami, iç piyasadaki sosyo-politik gerginlik ve FED’in tahvil alımlarını azaltma kararının gelişmekte olan pazarlara etkileri gibi olumsuz sinyaller 2014 yılının, kriz sonrası dönemde ortalama 18 milyar dolarlık işlem hacmi ile yatırımcılar için favori ülkelerden biri olan Türkiye için zorlu bir yıl olacağına işaret ettiğini ve 2014 yılında birleşme ve satın almalar açısından Türkiye’yi zor bir dönemin beklediğini söyledi. Mehmet Sami, “Yaklaşan çoklu-seçim döneminin ve global konjonktürün yarattığı belirsizliklere rağmen, demografik yapısı, bütçe disiplini, hızlı büyüyen ekonomisi ile Türkiye, yatırımcıların ilgisini çekmeye devam ediyor. Ancak, global ekonominin yeniden dengelendiği bir ortamda, piyasalardaki volatilite sebebiyle, yatırımcıların daha seçici davranacağını ve risk primlerini artırabileceğini, finansmana erişimin zor olacağını ve şirket değerlerinin dengeleneceğini varsayabileceğini belirtti. Bu ortamda Kurumsal Finansman alternatiflerini bağımsız olarak ve gerçek anlamda global olarak değerlendirebilmek 2014’te başarıyı getirecektir.” dedi. 2014 yılında perakende, üretim, gıda, ilaç, hizmet ve toptan dağıtımın en hareketli sektörler olacağı tahmin ediliyor.

YÜZDE 38’İ ÖZELLEŞTİRME

Özelleştirmeler toplam işlem hacminin yüzde38’ini oluştururken, yılın en büyük işlemi, Toroslar Elektrik Dağıtım özelleştirmesi tek başına işlem hacminin yüzde10’unu oluşturdu. Yaklaşık toplam 6,6 milyar dolarlık işlem hacmi yaratan 11 özelleştirme işleminin çoğu enerji sektöründe gerçekleşti. Geriye kalan 5 elektrik dağıtım bölgesinin de 2013 içinde özelleştirilmesi ile elektrik dağıtım işi tamamen özel sektöre geçmiş oldu. Öte yandan uzun süredir beklenen Galataport ihalesi de yıl içerisinde gerçekleştirildi.

YABANCILARIN KATKISI YÜZDE 30

Son on yıldır Türkiye piyasasına kesintisiz ilgi gösteren yabancı yatırımcılar 2013’ü temkinli geçirdi. Toplam 5.2 milyar dolarlık hacim yaratan yabancı yatırımcı işlemleri (89 adet) 2012’ye göre işlem hacmi olarak yüzde 60 oranında azaldı. Yabancılar tarafından domine edilen büyük ölçekli özel sektör işlemlerinin sayısının bu yıl gözle görülür oranda az olması nedeniyle yabancıların işlem hacmine katkısı yüzde 30 olarak son yılların en düşük seviyesinde gerçekleşti.

2013 yılında Türk yatırımcılar 128 işlem ile 12.3 milyar dolarlık işlem hacmi yarattı. Türk yatırımcıların hâkimiyetinde olan özelleştirmeler dışında kalan işlemler göz önüne alındığında ise, yabancıların payı yüzde 47 olarak gerçekleşti. Böylece yabancı yatırımcılar ilk defa Türk yatırımcıların gerisinde kaldı. Yabancı yatırımcılar özellikle üretim, toptan satış ve dağıtım, internet-mobil hizmetler ve finansal hizmetler sektörlerindeki işlemlerde yer aldı. Avrupalı ve ABD’li yatırımcı işlemlerinin sayısında önemli ölçüde bir düşüş yaşanırken, Uzakdoğulu yatırımcılar ilk defa yabancı yatırımcılar arasında öne çıktı.

ÖZEL SERMAYE FONLARI

2012 yılında 57 işlem gerçekleştirerek rekor kıran ve toplam 1,6 milyar dolarlık işlem hacmine ulaşan özel sermaye fonları, 2013 yılında 35 işleme imza attı. Bu işlemlerde gerçekleşen 2,1 milyar dolarlık işlem hacmi ile toplam işlem hacminin yüzde12’sini oluşturan ve bu oran ile kriz sonrası dönemdeki en başarılı performansa imza atan özel sermaye fonları, Türkiye’nin uzun vadeli potansiyeline güvendiklerini göstermiş oldu. Özel sermaye fonları ağırlıklı olarak üretim, perakende ve gıda sektörlerine ilgi gösterirken fonların satış işlemlerinde de önemli bir artış gözlendi. Öte yandan, son yıllarda aktif bir yatırım stratejisi benimseyerek her yıl düzenli olarak yatırım yapan fonların sayısındaki artış ile ilk yatırımlarıyla Türkiye piyasasına giren uluslararası fonlar öne çıkan diğer hususlar oldu.

KÜÇÜK VE ORTA ÖLÇEKLİ İŞLEMLER CANLI

Geçtiğimiz yıllarda olduğu gibi, 2013 yılında da küçük ve orta ölçekli şirketler pazarındaki hareket, satın alma ortamında belirleyici oldu. Özelleştirmeler ve az sayıdaki büyük ölçekli özel sektör işlemleri önemli bir işlem hacmi yaratmakla birlikte, işlemlerin çoğunluğu orta ölçekli şirketler pazarında gerçekleşti. İşlem sayısının yüzde74’üne denk gelen ve 50 milyon doların altındaki 161 işlem, toplam işlem hacminin yalnızca yüzde17’sini oluşturdu. Ortalama işlem hacmi yaklaşık 81 milyon dolar olurken, en büyük on işlem dışında kalan işlemlerde ortalama büyüklük yaklaşık 44 milyon dolar olarak gerçekleşti.

2013 yılında enerji, üretim ve gıda en çok işlemin görüldüğü sektörler oldu. Geçmiş yıllarda olduğu gibi bu yıl da yatırımcının ilgisini perakende, hizmet ve internet – mobil hizmetler çekti, medya ve toptan dağıtım ise bu yıl sıralamalarda yukarı çıktı.